XNK Đại Dương 321

New Member

- Bài viết

- 16

- Reaction score

- 2

Lc là gì trong ngoại thương được rất nhiều bạn mới tìm hiểu về xuất nhập khẩu thắc mắc. Vậy trong bài này công ty Đại Dương sẽ cùng bạn tìm hiểu chi tiết về LC nhé.

Tín dụng thư – LC là gì?

Lc là gì ?Tín dụng thư (letter of credit) hay thường được viết tắt là LC. Là một loại thư do ngân hàng lập ra theo yêu cầu của nhà nhập khẩu. Nhằm cam kết trả một khoản tiền nhất định tại một thời điểm cụ thể cho nhà xuất khẩu (người hưởng lợi). Trong trường hợp nhà xuất khẩu này xuất trình được cho ngân hàng bộ chứng từ thanh toán phù hợp với các điều khoản, điều kiện đã ghi trong thư tín dụng.

Các bạn có thể hiểu đơn giản LC là một phương thức thanh toán bằng thư tín dụng. Thư tín dụng phải được phát hành do một tổ chức có uy tín. Như ngân hàng là nơi có khả năng đảm bảo thanh toán. Bảo lãnh những khoản mua bán có giá trị nhằm tạo ra an tâm cho người mua và người bán.

Phân loại LC.

Trong xuất nhập khẩu hiện nay thư tín dụng được phân loại như sau:

Phân loại theo tính chất hủy ngang – có 3 loại

LC có thể hủy ngang: Là người mở có thể được sửa đổi hoặc hủy bỏ mà không cần báo trước cho bên bán. Đây là trường họp ít khi xảy ra.

LC không thể hủy ngang: Là loại thư tín mà sau khi được mở thì phải sửa đổi, bổ sung. Hoặc hủy bỏ chỉ được ngân hàng mở LC tiến hành theo thỏa thuận các bên có liên quan. Và có sự đồng ý của Beneficiary. Trường hợp bên mua yêu cầu sửa đổi mà bên bán không chấp nhận thì cũng không sửa được. Do vậy phương thức này hiện nay được phổ biến nhất, nó đảm bảo lợi ích cho nhà xuất khẩu.

Thư tín dụng không thể hủy ngang có xác nhận: Là loại thư tín không thể hủy ngang hay hủy bỏ. Và được một ngân hàng thứ 3 đảm bảo trả tiền theo yêu cầu của ngân hàng mở letter of credit ( Trong trường hợp này thì có ngân hàng xác nhận đứng ra đảm bảo thanh toán tiền nếu ngân hàng mở LC không có khả năng chi trả). Phương thức này thường áp dụng với việc không tin tưởng người mua hàng cũng như ngân hàng mở LC và trị giá hợp đồng có giá trị lớn. Trên thực tế thư tín không hủy ngang có xác nhận chỉ là biến thể kết hợp thêm của LC không hủy ngang mà thôi.

Phân loại theo thời hạn thanh toán – có 2 loại

Thư tín dụng trả ngay (at sight): Đây là loại LC mà người xuất khẩu sẽ được thanh toán ngay trong vòng 5 ngày làm việc. Và khi xuất trình các chứng từ phù hợp với các điều khoản quy định trong tín thư.

Thư tín dụng trả chậm: Là loại tín thư không hủy ngang trong đó ngân hàng mở letter of credit cam kết với người bán rằng đồng ý thanh toán tiền. Và sẽ có thời gian cụ thể được ghi trong tín thư theo quy định sau khi đã nhận chứng từ và không cần hối phiếu. Trường hợp ngân hàng mở LC chỉ định 1 ngân hàng thanh toán khác thì ngân hàng mở tín thư cũng phải cam kết bồi hoàn lại số tiền cho ngân hàng thanh toán đúng theo thời hạn.

Phân loại theo tính chất vận hành – có 4 loại

Thư tín dụng chuyển nhượng: Là loại LC theo đó người thụ hưởng thứ nhất (First Beneficiary). Họ có quyền yêu cầu ngân hàng phục vụ mình chuyển nhượng một phần hay toàn bộ giá trị của thư tín dụng gốc (Prime LC) cho người thụ hưởng thứ hai (Second Beneficiary).

Thư tín dụng giáp lưng (Back to Back LC ): Là loại LC được phát hành dựa vào một thư tín khác. “Giáp lưng” được hiểu trên tổng thể là một giao dịch thương mại được mua bán qua trung gian bằng hai LC khác nhau.

Thư tín dụng tuần hoàn (Revolving Letter of Credit): Là loại thư tín dụng mà giá trị của nó được tái tạo nhiều lần ngay khi nghĩa vụ thanh toán của lần trước được thực hiện xong. LC tuần hoàn thường được sử dụng trong thanh toán với các bạn hàng quen thuộc, với số lượng, chủng loại hàng hoá mua bán ổn định trong một thời gian dài.

Thư tín dụng điều khoản đỏ (Red clause LC): Là loại LC trong đó có ghi một điều khoản đặc biệt. Cho phép một ngân hàng (được chỉ định cụ thể) được phép ứng trước một khoản tiền cho người thụ hưởng trước khi giao hàng.

Thư tín dụng dự phòng (Standby LC): Thực chất đây là một hình thức bảo lãnh ngân hàng. Nó xuất hiện và được sử dụng rộng rãi tại Mỹ. Do đạo luật ngân hàng nội địa của quốc gia này không cho phép các ngân hàng thương mại phát hành bảo lãnh bảo đảm nợ của người khác. Từ thực tế này, một loại hình giao dịch bảo lãnh ra đời là tín dụng thư dự phòng.

L/C là gì? Quy trình thanh toán bằng Tín dụng thư

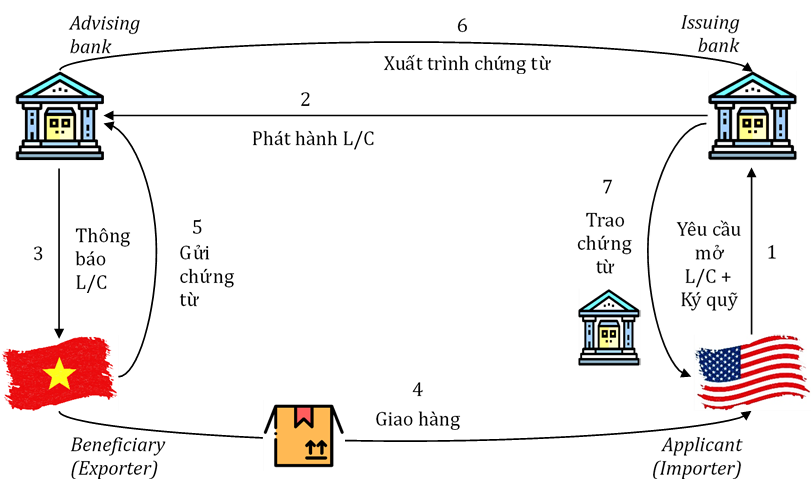

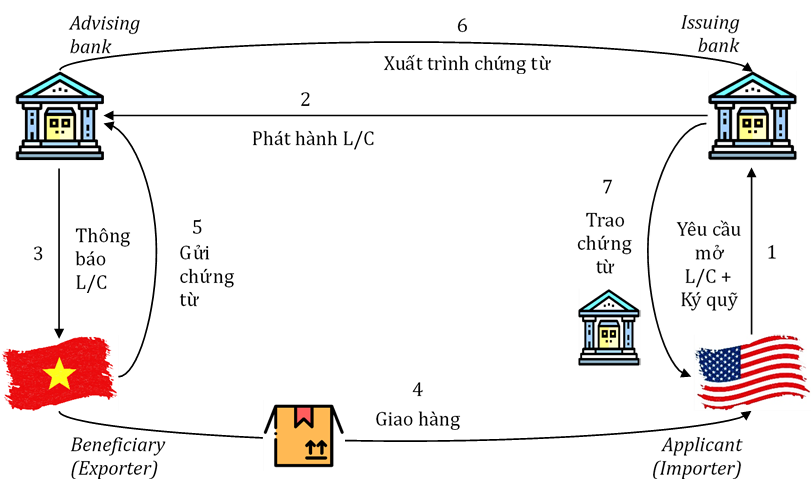

Sau khi 2 bên xuất khẩu và nhập khẩu ký kết hợp đồng ngoại thương. Trong đó quy định thanh toán bằng tín dụng thư. Các quy trình thanh toán bằng tín dụng thư như sau:

Đơn yêu cầu mở LC là gì?

Người mua (người nhập khẩu) dựa vào hợp đồng ký kết với người bán, làm đơn xin mở L/C gửi đến ngân hàng của mình – Ngân hàng phát hành (THE ISSUING BANK). Hồ sơ bao gồm:

Thông thường các đơn yêu cầu mở L/C theo mẫu của ngân hàng. Và không phải doanh nghiệp nào cũng được mở LC. Mà phụ thuộc vào giá trị hợp đồng, chính sách mỗi ngân hàng, uy tín của doanh nghiệp yêu cầu mở LC. Thông thường trong bước này doanh nghiệp yêu cầu mở LC phải ký quỹ.

Mẫu đơn yêu cầu LC (English)

Đánh giá hình thức thanh toán bằng tín dụng thư

Tín dụng thư đang là phương thức thanh toán được sử dụng rất nhiều. Vậy ưu và nhược điểm của LC như nào :

Ưu điểm LC là gì?

Ưu điểm LC là gì?

Nhược điểm LC là gì?

Nhược điểm LC là gì?

Nhìn chung mẫu thư L/C rất đơn giản. Thậm chí khi gửi LC draft và LC qua mail cho nhau họ gửi bằng file text (notepad). Các mẫu rất đơn giản chủ yếu là các dòng text. Khi in ra thì ngân hàng sẽ có logo và tên ngân hàng phát hành.

Thông thường trên tín thư cần có các nội dung sau:

Qua bài viết này công ty Đại Dương cũng tư vấn làm rõ LC là gì để thuận tiện việc tìm hiểu của bạn về tín thư. Tuy nhiên, vẫn còn những hạn chế nhất định mong có sự đóng góp của độc giả để bài viết được hoàn thiện hơn.

Bạn đang cần tư vấn chi tiết hãy liên hệ với chúng tôi qua hotline: 0877 883 388

Tín dụng thư – LC là gì?

Lc là gì ?Tín dụng thư (letter of credit) hay thường được viết tắt là LC. Là một loại thư do ngân hàng lập ra theo yêu cầu của nhà nhập khẩu. Nhằm cam kết trả một khoản tiền nhất định tại một thời điểm cụ thể cho nhà xuất khẩu (người hưởng lợi). Trong trường hợp nhà xuất khẩu này xuất trình được cho ngân hàng bộ chứng từ thanh toán phù hợp với các điều khoản, điều kiện đã ghi trong thư tín dụng.

Các bạn có thể hiểu đơn giản LC là một phương thức thanh toán bằng thư tín dụng. Thư tín dụng phải được phát hành do một tổ chức có uy tín. Như ngân hàng là nơi có khả năng đảm bảo thanh toán. Bảo lãnh những khoản mua bán có giá trị nhằm tạo ra an tâm cho người mua và người bán.

Phân loại LC.

Trong xuất nhập khẩu hiện nay thư tín dụng được phân loại như sau:

Phân loại theo tính chất hủy ngang – có 3 loại

LC có thể hủy ngang: Là người mở có thể được sửa đổi hoặc hủy bỏ mà không cần báo trước cho bên bán. Đây là trường họp ít khi xảy ra.

LC không thể hủy ngang: Là loại thư tín mà sau khi được mở thì phải sửa đổi, bổ sung. Hoặc hủy bỏ chỉ được ngân hàng mở LC tiến hành theo thỏa thuận các bên có liên quan. Và có sự đồng ý của Beneficiary. Trường hợp bên mua yêu cầu sửa đổi mà bên bán không chấp nhận thì cũng không sửa được. Do vậy phương thức này hiện nay được phổ biến nhất, nó đảm bảo lợi ích cho nhà xuất khẩu.

Thư tín dụng không thể hủy ngang có xác nhận: Là loại thư tín không thể hủy ngang hay hủy bỏ. Và được một ngân hàng thứ 3 đảm bảo trả tiền theo yêu cầu của ngân hàng mở letter of credit ( Trong trường hợp này thì có ngân hàng xác nhận đứng ra đảm bảo thanh toán tiền nếu ngân hàng mở LC không có khả năng chi trả). Phương thức này thường áp dụng với việc không tin tưởng người mua hàng cũng như ngân hàng mở LC và trị giá hợp đồng có giá trị lớn. Trên thực tế thư tín không hủy ngang có xác nhận chỉ là biến thể kết hợp thêm của LC không hủy ngang mà thôi.

Phân loại theo thời hạn thanh toán – có 2 loại

Thư tín dụng trả ngay (at sight): Đây là loại LC mà người xuất khẩu sẽ được thanh toán ngay trong vòng 5 ngày làm việc. Và khi xuất trình các chứng từ phù hợp với các điều khoản quy định trong tín thư.

Thư tín dụng trả chậm: Là loại tín thư không hủy ngang trong đó ngân hàng mở letter of credit cam kết với người bán rằng đồng ý thanh toán tiền. Và sẽ có thời gian cụ thể được ghi trong tín thư theo quy định sau khi đã nhận chứng từ và không cần hối phiếu. Trường hợp ngân hàng mở LC chỉ định 1 ngân hàng thanh toán khác thì ngân hàng mở tín thư cũng phải cam kết bồi hoàn lại số tiền cho ngân hàng thanh toán đúng theo thời hạn.

Phân loại theo tính chất vận hành – có 4 loại

Thư tín dụng chuyển nhượng: Là loại LC theo đó người thụ hưởng thứ nhất (First Beneficiary). Họ có quyền yêu cầu ngân hàng phục vụ mình chuyển nhượng một phần hay toàn bộ giá trị của thư tín dụng gốc (Prime LC) cho người thụ hưởng thứ hai (Second Beneficiary).

Thư tín dụng giáp lưng (Back to Back LC ): Là loại LC được phát hành dựa vào một thư tín khác. “Giáp lưng” được hiểu trên tổng thể là một giao dịch thương mại được mua bán qua trung gian bằng hai LC khác nhau.

Thư tín dụng tuần hoàn (Revolving Letter of Credit): Là loại thư tín dụng mà giá trị của nó được tái tạo nhiều lần ngay khi nghĩa vụ thanh toán của lần trước được thực hiện xong. LC tuần hoàn thường được sử dụng trong thanh toán với các bạn hàng quen thuộc, với số lượng, chủng loại hàng hoá mua bán ổn định trong một thời gian dài.

Thư tín dụng điều khoản đỏ (Red clause LC): Là loại LC trong đó có ghi một điều khoản đặc biệt. Cho phép một ngân hàng (được chỉ định cụ thể) được phép ứng trước một khoản tiền cho người thụ hưởng trước khi giao hàng.

Thư tín dụng dự phòng (Standby LC): Thực chất đây là một hình thức bảo lãnh ngân hàng. Nó xuất hiện và được sử dụng rộng rãi tại Mỹ. Do đạo luật ngân hàng nội địa của quốc gia này không cho phép các ngân hàng thương mại phát hành bảo lãnh bảo đảm nợ của người khác. Từ thực tế này, một loại hình giao dịch bảo lãnh ra đời là tín dụng thư dự phòng.

L/C là gì? Quy trình thanh toán bằng Tín dụng thư

Sau khi 2 bên xuất khẩu và nhập khẩu ký kết hợp đồng ngoại thương. Trong đó quy định thanh toán bằng tín dụng thư. Các quy trình thanh toán bằng tín dụng thư như sau:

Đơn yêu cầu mở LC là gì?

Người mua (người nhập khẩu) dựa vào hợp đồng ký kết với người bán, làm đơn xin mở L/C gửi đến ngân hàng của mình – Ngân hàng phát hành (THE ISSUING BANK). Hồ sơ bao gồm:

- Quyết định thành lập doanh nghiệp, đăng ký kinh doanh, đăng ký mã số xuất nhập khẩu-nếu có (đối với giao dịch lần đầu).

- Hợp đồng ngoại thương.

- Giấy phép nhập khẩu.

- Cam kết thanh toán (trường hợp mở L/C trả chậm).

Thông thường các đơn yêu cầu mở L/C theo mẫu của ngân hàng. Và không phải doanh nghiệp nào cũng được mở LC. Mà phụ thuộc vào giá trị hợp đồng, chính sách mỗi ngân hàng, uy tín của doanh nghiệp yêu cầu mở LC. Thông thường trong bước này doanh nghiệp yêu cầu mở LC phải ký quỹ.

Mẫu đơn yêu cầu LC (English)

Đánh giá hình thức thanh toán bằng tín dụng thư

Tín dụng thư đang là phương thức thanh toán được sử dụng rất nhiều. Vậy ưu và nhược điểm của LC như nào :

- Đối với Người bán

- Ngân hàng sẽ thanh toán đúng như trong thư tín dụng bất kể việc người mua có trả tiền hay không.

- Hạn chế việc chậm trễ trong chuyển chứng từ

- Khách hàng có thể chiết khấu L/C để có tiền trước sử dụng cho việc thực hiện hợp đồng.

- Đối với Người mua

- Chỉ khi nhận được hàng thì người mua mới trả tiền.

- Người nhập khẩu yên tâm rằng người bán sẽ phải tuân thủ quy định trong L/C để đảm bảo được thanh toán, nếu không người bán sẽ mất tiền.

- Đối với Ngân hàng

- Thu phí dịch vụ (Phí mở L/C, chuyển tiền, phí chỉnh sửa L/C,..)

- Mở rộng quan hệ thương mại quốc tế.

- Đối với Người bán: Nếu không xuất trình bộ chứng từ theo quy định trong L/C sẽ không được thanh toán tiền hàng.

- Đối với Người mua: Thư tín dụng hoạt động độc lập với hợp đồng mua bán và làm việc theo bộ chứng từ. Do đó, nếu doanh nghiệp xuất khẩu xuất trình bộ chứng từ phù hợp. Thì ngân hàng phát hành có nghĩa vụ phải thanh toán mà không quan tâm liệu hàng hóa thực tế có được giao đúng hay không. Đôi khi hàng hóa không được giao.

Nhìn chung mẫu thư L/C rất đơn giản. Thậm chí khi gửi LC draft và LC qua mail cho nhau họ gửi bằng file text (notepad). Các mẫu rất đơn giản chủ yếu là các dòng text. Khi in ra thì ngân hàng sẽ có logo và tên ngân hàng phát hành.

Thông thường trên tín thư cần có các nội dung sau:

- Số hiệu và ngày mở: Tất cả các L/C đều phải có số hiệu riêng.

- Ngày mở thư tín dụng: Là ngày bắt đầu phát sinh cam kết của ngân hàng phát hành với người bán hàng.

- Tên, địa chỉ, số điện thoại của 2 bên mua bán: Các thông tin của người yêu cầu mở LC và người thụ hưởng.

- Số tiền cần thanh toán: số tiền và đơn vị tiền tệ.

- Các mốc thời gian quan trọng: Thời hạn giao hàng, ngày hết hạn, thời hạn trả tiền.

- Các nội dung về vận tải, giao nhận hàng hóa.

- Incoterms: FOB, CIF hay CIP?

- Nơi gửi hàng, nơi nhận hàng(POL: Port of Loading, POD: Port of Discharge )

- Cho phép chuyển tải hay không? (Transshipment allowed/not allowed hoặc Permitted/Not permitted).

- Cho phép giao hàng từng phần không? (Partial shipments allowed/not allowed)

- Chứng từ

- Các chứng từ bao gồm: Hóa đơn thương mại, phiếu đóng gói, vận đơn, bảo hiểm hàng hóa. Nếu giao hàng CIF, giấy chứng nhận kiểm dịch,…

- Thời hạn trễ nhất xuất trình chứng từ.

Qua bài viết này công ty Đại Dương cũng tư vấn làm rõ LC là gì để thuận tiện việc tìm hiểu của bạn về tín thư. Tuy nhiên, vẫn còn những hạn chế nhất định mong có sự đóng góp của độc giả để bài viết được hoàn thiện hơn.

Bạn đang cần tư vấn chi tiết hãy liên hệ với chúng tôi qua hotline: 0877 883 388

Quan tâm nhiều

TÀI LIỆU SONG NGỮ ANH - VIỆT: UCP 600

- Thread starter Chaien

- Ngày gửi

T

BẢO LÃNH NGÂN HÀNG - BANK GUARANTEE LÀ GÌ?

- Thread starter Trung

- Ngày gửi

S

Vận đơn đường biển (B/L - Bill of Lading) lập theo...

- Thread starter Smile

- Ngày gửi

T

Thư tín dụng giáp lưng là gì ( Back to back L/C)

- Thread starter Trung

- Ngày gửi

T

HỒ SƠ VÀ QUY TRÌNH MỞ L/C

- Thread starter Trung

- Ngày gửi

L

L/C trả chậm (DEFERRED PAYMENT L/C)

- Thread starter luuvanbi

- Ngày gửi