HP Toàn Cầu

Member

- Bài viết

- 36

- Reaction score

- 14

Bạn có thể đọc bài viết hoặc xem video tại dưới đây:

1. Định nghĩa phương thức thanh toán L/C

Phương thức tín dụng chứng từ (Letter of Credit) là một sự cam kết, trong đó, theo yêu cầu của khách hàng (người yêu cầu mở thư tín dụng) một ngân hàng (ngân hàng phát hành thư tín dụng) sẽ phát hành một bức thư, gọi là L/C (Letter of Credit), theo đó ngân hàng phát hành cam kết trả tiền hoặc chấp nhận hối phiếu cho một bên thứ ba (người thụ hưởng L/C) khi người này xuất trình cho ngân hàng phát hành một bộ chứng từ thanh toán phù hợp với những điều kiện và điều khoản quy định của L/C

Bộ chứng từ xuất trình để đòi tiền theo L/C thông thường là những chứng từ xác nhận quyền sở hữu hàng hóa, chứng minh việc người bán đã hoàn thành nghĩa vụ giao hàng theo hợp đồng đã ký với người mua, là cơ sở để ngân hàng thực hiện thanh toán.

Tín dụng chứng từ là sự cam kết độc lập của ngân hàng mở L/C đối với người thụ hưởng L/C. Trong đó ngân hàng mở L/C đảm bở nghĩa vụ thanh toán cho người thụ hưởng ngay khi xuất trình bộ chứng từ phù hợp mà không phụ thuộc ý muốn hay khả năng thanh toán của người yêu cầu mở L/C. Do vậy, thư tín dụng là văn bản thể hiện loại tín dụng ngân hàng cấp cho nhà nhập khẩu và là cam kết trực tiếp của ngân hàng đối với nhà xuất khẩu.

Hiện nay, tín dụng chứng từ là phương thức thanh toán được áp dụng phổ biến nhất trong thanh toán thương mại quốc tees, việc thực hiện các nghiệp vụ về thanh toán theo tín dụng chứng từ được chỉ dẫn thực hành bởi “Quy tắc và thực hành thống nhất về tín dụng chứng từ” của Phòng thương mại quốc tế ICC. Đây là tập quán quốc tế mang tính tùy ý và đồng thuận, kể từ khi được phát hành lần đầu tiên (1933), bản quy tắc đã qua nhiều lần sửa đổi. Bản sửa đổi năm 2007 với số xuất bản 600 (UCP 600) là sửa đổi gần nhất và đang có hiệu lực.

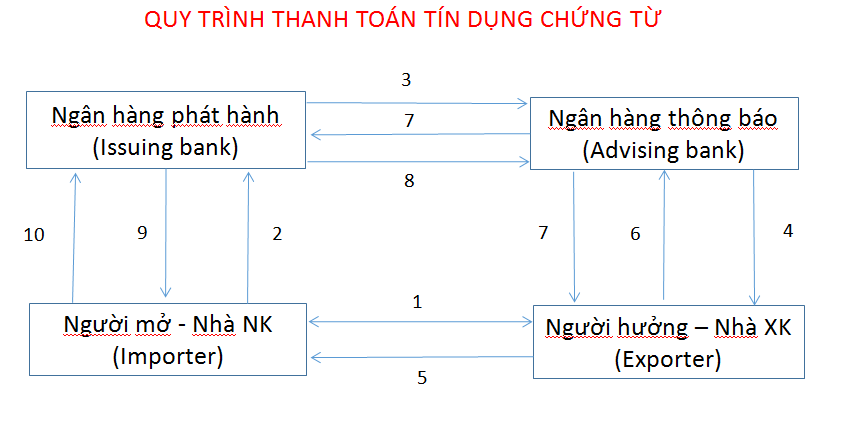

2. Quy trình thanh toán L/C

Bước 1 : Hai bên mua, bán ký kết hợp đồng ngoại thương, quy định phương thức thanh toán L/C

Bước 2 : Người nhập khẩu làm đơn đến ngân hàng phục vụ mình đề nghị mở L/C cho người xuất khẩu thụ hưởng

Bước 3 : Căn cứ đơn đề nghị mở L/C, ngân hàng phát hành mở L/C cho người xuất khẩu thụ hưởng. Chuyển bản chính cho người xuất khẩu thông quan ngân hàng thông báo

Bước 4 : Ngân hàng thông báo thông báo L/C cho người xuất khẩu

Bước 5 : Người xuất khẩu giao hàng

Bước 6: Sau khi giao hàng, người xuất khẩu lập bộ chứng từ gửi về NH phục vụ mình (NH thông báo) để yêu cầu thanh toán

Bước 7 : Ngân hàng thông báo nhận, kiểm tra và chuyển bộ chứng từ bản gốc cho NH phát hành LC yêu cầu thanh toán

Bước 8 : Ngân hàng phát hành kiểm tra chứng từ, nếu thấy phù hợp quy định của L/C thì tiến hành thanh toán

Bước 9 : Ngân hàng phát hành đòi tiền người nhập khẩu và giao bộ chứng từ cho người nhập khẩu nếu được chấp nhận

Bước 10 : Nhà nhập khẩu trả tiền hoặc chấp nhận trả tiền

Trên đây là quy trình thanh toán thư tín dụng đơn giản với giả thiết bộ chứng từ hoàn hảo và không có sự tham gia của ngân hàng hoàn trả.

Thư tín dụng là một phương thức thanh toán phức tạp, có quy trình thanh toán rất chặt chẽ, đòi hỏi cán bộ nghiệp vụ phải có trình độ chuyên môn cao, am hiểu luật pháp cũng như thông lệ quốc tế có liên quan. Tuy nhiên đây lạ là phương thức thanh toán quốc tế được sử dụng phổ biến nhất hiện nay. Phương thức thanh toán này đã giải quyết được phần lớn các mâu thuẫn và dung hóa được quyền lợi của nhà xuất khẩu và nhập khẩu.

3. Nội dung cơ bản của thư tín dụng

– Số hiệu của L/C: Mỗi L/C đều được đánh số nhằm tạo điều kiện thuận tiện trong việc quản ý và sử dụng thư tín dụng. Trong quá trình thực hiện, số hiệu này cũng phải được thể hiện trên tất cả các chứng từ của bộ chứng từ thanh toán.

– Địa điểm mở L/C: là nơi mà ngân hàng phát hành L/C viết cam kết trả tiền cho người thụ hưởng. Nếu trong L/C không dẫn chiếu luật áp dụng thì địa điểm mở L/C là căn cứ quan trọng trong việc vận dụng luật để giải quyết tranh chấp phát sinh liên quan đến L/C

– Ngày mở L/C: Là ngày ngân hàng phát hành L/C viết cam kết trả tiền cho người thụ hưởng, đồng thời cũng chính là ngày bắt đầu tính thời hạn hiệu lực của L/C. Căn cứ vào ngày mở L/C người xuất khẩu có thể biết được người nhập khẩu có mở L/C theo đúng thời hạn đã quy định trong hợp đồng không.

– Loại thư tín dụng: Có nhiều loại L/C được áp dụng trong thanh toán thương mại quốc tế. Mỗi loại L/C đều có tính chất nội dung khác nhau, quyền lợi và nghĩa vụ của những người liên quan cũng khác nhau. Do đó khi mở L/C người mở cần phải xác định rõ loại L/C cần mở. Theo UCP 600 nếu L/C không ghi loại gì thì được coi là L/C không hủy ngang.

– Những người có liên quan đến thư tín dụng: bao gồm tên, địa chỉ người yêu cầu mở L/C, người thụ hưởng L/C, ngân hàng phát hành L/C, ngân hàng thông báo L/C và các ngân hàng khác (nếu có): ngân hàng xác nhận, ngân hàng thanh toán, ngân hàng chiết khấu…

– Thời hạn hiệu lực: Thời hạn hiệu lực của L/C được tính từ ngày mở L/C đến ngày hết hiệu lực – là thời hạn mà ngân hàng mở L/C cam kết trả tiền cho người thụ hưởng nếu người này xuất trình được bộ chứng từ phù hợp với quy định của L/C. Do đó, để được trả tiền, người thụ hưởng phải xuất trình chứng từ trong thời hạn hiệu lực của L/C, ngày L/C hết hiệu lực cũng được coi như ngày hết hạn xuất trình. Tuy vậy, điều 14, UCP 600 cũng quy định việc xuất trình chứng từ vận tải không được chậm hơn 21 ngày dương lịch sau ngày giao hàng quy định, nhưng trong bất kỳ trường hợp nào cũng không muộn hơn ngày hết hạn L/C.

Để thuận tiện cho người xuất khẩu và nhập khẩu trong việc giao hàng và xuất trình chứng từ, thời hạn hiệu lực của L/C phải được xác định một cách hợp lý thỏa mãn nguyên tắc sau:

+ Thời hạn giao hàng phải nằm trong thời hạn hiệu lực và không trùng với ngày hết hiệu lực của L/C

+ Ngày phát hành L/C phải trước ngày giao hàng một thời gian hợp lý, không trùng với ngày giao hàng để đảm bảo người xuất khẩu có đủ thời gian cần thiết hoàn thành việc giao hàng đúng hạn

+ Ngày hết hiệu lực phải sau ngày giao hàng một thời gian hợp lý để người xuất khẩu có thể hoàn tất chứng từ chuyển đến nơi thư tín dụng hết hiệu lực.

– Thời hạn giao hàng: là thời hạn quy định nhà xuất khẩu phải giao hàng cho nhà nhập khẩu kể từ khi L/C có hiệu lực. Thời hạn giao hàng được ghi rõ trong L/C và cũng được quy định rõ trong hợp đồng thương mại.

– Trị giá của thư tín dụng: Là số tiền ngân hàng phát hành L/C cam kết thanh toán cho người thụ hưởng. Số tiền của L/C vừa được ghi bằng số, vừa được ghi bằng chữ và thống nhất với nhau. Tên của đơn vị tiền tệ sử dụng được ghi rõ ràng theo ký hiệu tiền tệ ISO.

Ngân hàng mở L/C chỉ chấp nhận trả tiền nếu nhà xuất khẩu giao hàng có giá trị khớp với giá trị trên L/C. Do vậy, để hạn chế rủi ro cho nhà xuất khẩu khi thanh toán, số tiền của L/C thường không ghi dưới dạng số tuyệt đối mà thường sử dụng các cụm từ như: khoảng, ước chừng, không vượt quá

Theo UCP 600 các từ “khoảng”, “ước chừng” sử dụng có liên quan đến số tiền của L/C hoặc số lượng hoặc đơn giá ghi trong L/C phải được hiểu là cho phép một dung sai 10% hơn hoặc kém số tiền hoặc số lượng hoặc đơn giá được nói đến. Ngoài ra, một dung sai 5% hơn hoặc kém về số lượng hàng hóa là được phép mễn là L/C không quy định số lượng tính bằng một số đơn vị bao, kiện, chiếc … và tổng số tiền thanh toán không vượt quá số tiền của L/C.

– Các quy định về bộ chứng từ thanh toán:

Chứng từ thanh toán là căn cứ quan trọng để ngân hàng trả tiền cho nhà xuất khẩu, vì vậy, L/C thường phải xác định rõ các vấn đề sau:

+ Các loại chứng từ phải xuất trình: Tùy thuộc quy định cụ thể của L/C, bộ chứng từ thanh toán có thể đơn giản hay phức tạp. Các loại chứng từ thông dụng nhất gồm: Hối phiếu, Hóa đơn thương mại, chứng từ vận tải, chứng từ bảo hiểm, chứng nhận xuất xứ, Chứng thư giám định số lượng, chất lượng.

+ Số lượng chứng từ của mỗi loại: Mỗi chứng từ có thẻ phải xuất trình một hoặc nhều bản tùy tính chất và đặc điểm của từng loại chứng từ. Tuy nhiên, theo điều 17, UCP 600 ít nhất một bản gốc của mỗi chứng từ quy định trong L/C phải được xuất trình. Nếu L/C yêu cầu xuất trình các bản sao của chứng từ thì xuất trình bản gốc hay bản sao đều được phép.

+ Yêu cầu về việc ký phát từng loại chứng từ chẳng hạn ai ký phát? ký phát cho ai?

Các chứng từ thanh toán đòi hỏi phải đảm bảo được các yêu cầu đầy đủ, hoàn bị về hình thức và không mâu thuẫn nhau.

– Cam kết trả tiền của ngân hàng: Đây là nội dung quan trọng nhất của L/C, là sự đảm bảo của ngân hàng phát hành L/C đối với nhà xuất khẩu về việc trả tiền cho nhà xuất khẩu nếu nhà xuất khẩu hoàn thành việc giao hàng và xuất trình bộ chứng từ hù hợp với quy định của L/C. Đây là nội dung ràng buộc trách nhiệm của ngân hàng mở L/C đối với L/C mà mình đã mở.

– Dẫn chiếu UCP áp dụng: Tí dụng chứng từ là phương thức thanh toán quốc tế được chỉ dẫn thực hành bở “Quy tắc và thực hành thống nhất về tín dụng chứng từ”. Kể từ khi phát hành lần đầu tiên, bản quy tắc đã qua nhiều lần sửa đổi, tuy vậy, tất cả các bản UCP đã ban hành đều vẫn có hiệu lực thi hành. Đây là tập quán quốc tế mang tính tùy ý và đồng thuận, do vậy, việc áp dụng bản nào trong thanh toán là do các bên tùy ý lựa chọn mà không bắt buộc.

Tuy nhiên, trong trường hợp đồng thuận áp dụng cần phải dẫn chiều vào L/C. Ngoài ra nếu các bên liên quan không muốn quá ràng buộc vào các điều khoản của UCP có thể đưa ra thỏa thuận khác với quy định của UCP như: thỏa thuận trái với quy định của UCP, cho phép đồng thuận khác hoặc không áp dụng một vài điều khoản của UCP… nhưng các thỏa thuận đó cũng phải được thể hiện trong L/C.

4. Các loại thư tín dụng trong thương mại

Căn cứ vào tính chất L/C:

– Thư tín dụng không thể hủy ngang (Irrevocable letter of credit):

Là loại thư tín dụng chỉ được điều chỉnh hay hủy bỏ khi được sự đồng ý của tất cả các bên liên quan (người yêu cầu, ngân hàng mở L/C, người thụ hưởng L/C và ngân hàng xác nhận nếu có).

L/C không thể hủy ngang là một sự cam kết trả tiền rõ ràng của ngân hàng phát hành đối với người hưởng lơi. Vì vậy, L/C này được áp dụng rộng rãi nhất trong thanh toán quốc tế, là loại L/C cơ bản nhất

Khi sử dụng loại L/C không thể hủy ngang cần chú ý những điểm sau đây:

+ Thông qua ngân hàng thông báo và phải được đồng ý của ngân hàng phát hành.

+Hiệu lực của tu chỉnh L/C tính từ ngày tu chỉnh ghi trên L/C.

+ Chấp nhận tu chỉnh từng phần sẽ được coi như từ chối tu chỉnh.

+ Phí tu chỉnh do người đề nghị tu chỉnh gánh chịu.

– Thư tín dụng có thể hủy ngang (Revocable L/C):

Là loại thư tín dụng mà sau khi được mở thì tổ chức nhập khẩu có thể sửa đổi, bổ sung hoặc hủy bỏ bất cứ lúc nào mà không cần báo trước cho người hưởng lợi L/C. Việc hủy ngang chỉ có hiệu lực khi người thụ hưởng chưa xuất trình bộ chứng từ tại ngân hàng chỉ định thanh toán.

Trong thực tế loại L/C này hầu như không được sử dụng vì người thụ hưởng không được đảm bảo quyền lợi, không thể biết được vào thời điểm nào L/C hết hiệu lực.

Phân loại theo thời gian thanh toán:

– Thư tín dụng trả ngay (L/C at sight):

Là loại thư tín dụng trong đó người xuất khẩu sẽ được thanh toán ngay khi xuất trình các chứng từ phù hợp với điều khoản quy định trong Thư tín dụng tại ngân hàng chỉ định thanh toán. Trong trường hợp này người xuất khẩu sẽ ký phát hối phiếu trả ngay để yêu cầu thanh toán.

– Thư tín dụng trả chậm (Deffered payment L/C):

Là loại thư tín dụng không hủy ngang trong đó quy định ngân hàng mở L/C cam kết với người hưởng lợi sẽ thanh toán toàn bộ số tiền L/C vào thời hạn cụ thể trong tương lai ghi trên L/C sau khi nhận được chứng từ và không cần hối phiếu. Khi chỉ định một ngân hàng thanh toán trả chậm, ngân hàng phát hành cho phép ngân hàng đó thực hiện thanh toán bộ chứng từ được xuất trình phù hợp với quy định trong Thư tín dụng vào một thời điểm xác định trong tương lai đã nêu trong thư tín dụng. Đồng thời, ngân hàng phát hành cũng cam kết bồi hoàn cho ngân hàng thanh toán đúng thời hạn.

Ngoài ra còn một số loại L/C khác như sau:

Thư tín dụng xác nhận (Confirmed L/C) là loại thư tín dụng không thể hủy bỏ được một ngân hàng khác xác nhận trả tiền theo yêu cầu của ngân hàng phát hành. L/C loại này đã được hai ngân hàng cùng cam kết trả tiền cho người hưởng lợi, do vậy độ an toàn trong thanh toán rất cao.

Theo quy định của UCP 600, trách nhiệm của ngân hàng xác nhận giống như trách nhiệm của ngân hàng phát hành, do đó ngân hàng phát hành phải trả thủ tục phí xác nhận, có khi còn phải đặt cọc tiền tới 100% trị giá L/C tại ngân hàng xác nhận (full-cash cover).

Ngân hàng xác nhận là một ngân hàng khác, ngân hàng này có thể ở nước thứ ba, cũng có thể là ngân hàng khác ở nước người hưởng lợi L/C, trong nhiều trường hợp, có thể là ngân hàng thông báo L/C.

Mọi tu chỉnh L/C xác nhận đều phải có sự đồng thuận của ngân hàng xác nhận thì sự tu chỉnh mới có giá trị thực hiện.

Thư tín dụng miễn truy đòi (Irrevocable without recourse L/C)là loại L/C sau khi người hưởng lợi đã được trả tiền thì ngân hàng phát hành không còn quyền đòi lại tiền người hưởng lợi trong bất cứ trường hợp nào.

Khi dùng loại L/C này người hưởng lợi phải ghi lên hối phiếu câu ‘Miễn truy đòi lại người ký phát’ (Without recourse to drawer) và trong L/C cũng phải ghi như vậy. L/C miễn truy đòi cũng được sử dụng rộng rãi trong thanh toán quốc tế.

Thư tín dụng chuyển nhượng (Transferable L/C) là thư tín dụng trong đó quy định quyền của người hưởng lợi thứ nhất có thể yêu cầu ngân hàng phát hành chuyển nhượng toàn bộ hay một phần quyền thực hiện L/C cho một hay nhiều người khác. L/C chuyển nhượng chỉ được chuyển nhượng một lần. Chi phí chuyển nhượng thường do người hưởng lợi đầu tiên chịu.

Khi sử dụng loại L/C chuyển nhượng cần chú ý những điểm sau đây:

2. Lệnh chuyển nhượng L/C.

3. Giao hàng

4. Xuất trình chứng từ đòi tiền.

Thư tín dụng tuần hoàn cần ghi rõ ngày hết hiệu lực cuối cùng và số lần tuần hoàn căn cứ vào thời hạn hiệu lực trong mỗi lần tuần hoàn thì phải ghi rõ có cho phép số dư của L/C trước cộng dồn vào những L/C kế tiếp hay không, nếu không cho phép thì gọi nó là L/C tuần hòa không tích lũy (non-cumulative revolving L/C), nếu cho phép thì gọi nó là tuần hoàn tích lũy (cumulative revolving L/C).

Có ba cách tuần hoàn: tuần hoàn tự động, tuần hoàn bán tự động và tuần hoàn hạn chế.

+ Tuần hoàn tự động: tức là L/C tự động có giá trị như cũ, không cần có sự thông báo của ngân hàng phát hành L/C cho người hưởng lợi.

+ tuần hoàn hạn chế: tức là chỉ khi nào ngân hàng phát hành L/C thông báo cho người hưởng lợi thì L/C kế tiếp mới có giá trị hiệu lực.

+ Tuần hoàn bán tự động: tức là sau khi L/C trước sử dụng xong, nếu sau một vài ngày mà ngân hàng phát hành L/C không có ý kiến gìvề L/C kế tiếp thì nó lại tự động có giá trị như cũ.

Khi tiến hành tu chỉnh L/C tuần hoàn, cẩn phải tuyên bố rõ ràng nội dung tu chỉnh có giá trị tuần hoàn hay không, hay chỉ có giá trị cho một lần tu chỉnh.

Thư tín dụng tuần hoàn thường được dùng khi các bên tin cậy lẫn nhau, mua hàng thường xuyên, định kỳ, khối lượng lớn và trong thời hạn dài và hàng hóa phải đồng nhất về chủng loại, phẩm chất, cách đóng gói bao bì.

Thư tín dụng giáp lưng ( Back to back L/C )

Người hưởng lợi dùng L/C như là một tài sản thế chấp để yêu cầu phát hành một L/C khác cho người hưởng lợi khác hưởng, L/C phát hành sau gọi là L/C giáp lưng.

Về đại thể L/C gốc Và L/C giáp lưng giống nhau, nhưng xét riêng, chúng có những điểm cần phân biệt:

– Hai L/C gốc và giáp lưng là hoàn toàn độc lập với nhau.

– Số chứng từ của L/C giáp lưng phải nhiều hơn L/C gốc.

– Số tiền L/C giáp lưng phải nhỏhơn L/C gốc, khoản chênh lệch này do người trung gian hưởng dùng để chi trả phí mở L/C giáp lưng và phần hoa hồng hoặc ăn chênh lệch giá của họ.

– Thời hạn giao hàng của L/C giáp lưng phải sớm hơn L/C gốc.

Nghiệp vụ thư tín dụng giáp lưng rất phức tạp, đòi hỏi phải có sự kết hợp khéo léo và chính xác các điều kiện của L/C gốc với L/C giáp lưng, nhất là các vấn đề có liên quan đến vận tải, bảo hiểm, mô tả hàng hóa và các chứng từ hàng hóa khác.

L/C giáp lưng dùng trong mua bán thông qua trung gian khi mà người trung gian không muốn sử dụng L/C chuyển nhượng, bởi vì họ không muốnlộ bí mật khách hàng của họ.

Thư tín dụng đối ứng (Reciprocal L/C) là loại thư tín dụng chỉ bắt đầu có hiệu lực khi thư tín dụng kia đối ứng với nó đã mở ra. Trong L/C ban đầu thường phải ghi: “L/C này chỉ có giá trị khi người hưởng lợi đã mở lại một L/C khác đối ứng với nó để cho người mở L/C này hưởng” và trong L/C đối ứng phải ghi câu: “L/C này đối ứng với L/C số… mở ngày… qua ngân hàng…”.

Thư tín dụng đối ứng thường được sử dụng trong mua bán hàng đổi hàng (barter), ngoài ra không loại trừ khả năng dùng trong gia công xuất khẩu. Tuy nhiên, việc sử dụng trong gia công có nhiều phức tạp.

Thư tín dụng thanh toán dần dần về sau (Deferred payment L/C) là loại thư tín dụng không thể hủy bỏ, trong đó ngân hàng phát hành L/C cam kết với người hưởng lợi sẽ thanh toán dần dần toàn bộ số tiền của L/C trong những thời hạn quy định rõ trong L/C đó. Đây là một loại L/C trả chậm từng phần.

Thư tín dụng điều khoản đỏ (Red Clause L/C) là loại L/C ứng trước một phần tiền cho người hưởng lợi L/C trước khi giao hàng. Ngân hàng phát hành L/C điều khoản đỏ quy định, người hưởng lợi L/C trước ngày giao hàng X ngày được quyền ký phát một hối phiếu trơn đòi tiền ngân hàng phát hành kèm với một L/G của ngân hàng cam kết hoàn trả tiền ứng trước nếu không thực hiện L/C điều khoản đỏ hoặc một L/C dự phòng hoặc một hối phiếu nhận nợ có ký bảo lãnh của ngân hàng.

Tên của L/C điều khoản đỏ có thể khác nhau, nhưng cùng một nội dung như trên. Ví dụ: Advance L/C. Anticipatory L/C…

Gọi là “Thư tín dụng điều khoản đỏ” bởi vì trong nội dung L/C có một điều khoản ứng trước tiền in bằng mực đỏ. Ngày nay, người ta thay điều khoản in bằng mực đỏ bằng dòng chữ in nghiêng và đậm.

5. Các chủ thể tham gia thanh toán L/C

Trong thanh toán quốc tế theo phương thức tín dụng chứng từ thường có các chủ thể tham gia như sau:

Quyền và nghĩa vụ chủ yếu của ngân hàng này như sau:

Ngân hàng thông báo có quyền lợi và nghĩa vụ chủ yếu như sau:

6.Ưu nhược điểm của phương thức thanh toán L/C

Ưu điểm của phương thức thanh toán L/C:

Với người nhập khẩu: L/C là công cụ giúp người nhập khẩu yêu cầu người xuất khẩu thực hiện nghiêm chỉnh hợp đồng ký kết các điều kiện về hàng hóa, thời hạn giao hàng, chứng từ ..

Với người xuất khẩu: Thanh toán được đảm bảo qua ngân hàng

Nhược điểm của phương thức thanh toán L/C:

+ Quy trình thanh toán rất tỷ mỷ, máy móc, các bên tiến hành đều rất thận trọng trong khâu lập và kiểm tra chứng từ

+ Với các công ty nhỏ thì chi phí L/C cao so với TT và thủ tục phức tạp hơn nhiều; nhân viên kế toán không có kinh nghiệm có dẫn đến phải tu chỉnh LC

+ Thời gian nhận chứng từ: đây vừa là ưu điểm ở khía cạnh với phương thức thanh toán L/C, người xuất khẩu sẽ trong thời gian nhanh nhất có thể cung cấp bộ chứng từ xuất khẩu để nhận tiền và rất phù hợp với những tuyến giao dịch xa nhưng với những tuyến nhập khẩu gần như Trung Quốc, Asean về Việt Nam thì bộ chứng từ qua L/C thông thường đến chậm hơn so với hàng, gây ra sự chậm chễ trong việc thông quan

Tài liệu tham khảo và dẫn chiếu trong bài viết:

1. Định nghĩa phương thức thanh toán L/C

Phương thức tín dụng chứng từ (Letter of Credit) là một sự cam kết, trong đó, theo yêu cầu của khách hàng (người yêu cầu mở thư tín dụng) một ngân hàng (ngân hàng phát hành thư tín dụng) sẽ phát hành một bức thư, gọi là L/C (Letter of Credit), theo đó ngân hàng phát hành cam kết trả tiền hoặc chấp nhận hối phiếu cho một bên thứ ba (người thụ hưởng L/C) khi người này xuất trình cho ngân hàng phát hành một bộ chứng từ thanh toán phù hợp với những điều kiện và điều khoản quy định của L/C

Bộ chứng từ xuất trình để đòi tiền theo L/C thông thường là những chứng từ xác nhận quyền sở hữu hàng hóa, chứng minh việc người bán đã hoàn thành nghĩa vụ giao hàng theo hợp đồng đã ký với người mua, là cơ sở để ngân hàng thực hiện thanh toán.

Tín dụng chứng từ là sự cam kết độc lập của ngân hàng mở L/C đối với người thụ hưởng L/C. Trong đó ngân hàng mở L/C đảm bở nghĩa vụ thanh toán cho người thụ hưởng ngay khi xuất trình bộ chứng từ phù hợp mà không phụ thuộc ý muốn hay khả năng thanh toán của người yêu cầu mở L/C. Do vậy, thư tín dụng là văn bản thể hiện loại tín dụng ngân hàng cấp cho nhà nhập khẩu và là cam kết trực tiếp của ngân hàng đối với nhà xuất khẩu.

Hiện nay, tín dụng chứng từ là phương thức thanh toán được áp dụng phổ biến nhất trong thanh toán thương mại quốc tees, việc thực hiện các nghiệp vụ về thanh toán theo tín dụng chứng từ được chỉ dẫn thực hành bởi “Quy tắc và thực hành thống nhất về tín dụng chứng từ” của Phòng thương mại quốc tế ICC. Đây là tập quán quốc tế mang tính tùy ý và đồng thuận, kể từ khi được phát hành lần đầu tiên (1933), bản quy tắc đã qua nhiều lần sửa đổi. Bản sửa đổi năm 2007 với số xuất bản 600 (UCP 600) là sửa đổi gần nhất và đang có hiệu lực.

2. Quy trình thanh toán L/C

Bước 1 : Hai bên mua, bán ký kết hợp đồng ngoại thương, quy định phương thức thanh toán L/C

Bước 2 : Người nhập khẩu làm đơn đến ngân hàng phục vụ mình đề nghị mở L/C cho người xuất khẩu thụ hưởng

Bước 3 : Căn cứ đơn đề nghị mở L/C, ngân hàng phát hành mở L/C cho người xuất khẩu thụ hưởng. Chuyển bản chính cho người xuất khẩu thông quan ngân hàng thông báo

Bước 4 : Ngân hàng thông báo thông báo L/C cho người xuất khẩu

Bước 5 : Người xuất khẩu giao hàng

Bước 6: Sau khi giao hàng, người xuất khẩu lập bộ chứng từ gửi về NH phục vụ mình (NH thông báo) để yêu cầu thanh toán

Bước 7 : Ngân hàng thông báo nhận, kiểm tra và chuyển bộ chứng từ bản gốc cho NH phát hành LC yêu cầu thanh toán

Bước 8 : Ngân hàng phát hành kiểm tra chứng từ, nếu thấy phù hợp quy định của L/C thì tiến hành thanh toán

Bước 9 : Ngân hàng phát hành đòi tiền người nhập khẩu và giao bộ chứng từ cho người nhập khẩu nếu được chấp nhận

Bước 10 : Nhà nhập khẩu trả tiền hoặc chấp nhận trả tiền

Trên đây là quy trình thanh toán thư tín dụng đơn giản với giả thiết bộ chứng từ hoàn hảo và không có sự tham gia của ngân hàng hoàn trả.

Thư tín dụng là một phương thức thanh toán phức tạp, có quy trình thanh toán rất chặt chẽ, đòi hỏi cán bộ nghiệp vụ phải có trình độ chuyên môn cao, am hiểu luật pháp cũng như thông lệ quốc tế có liên quan. Tuy nhiên đây lạ là phương thức thanh toán quốc tế được sử dụng phổ biến nhất hiện nay. Phương thức thanh toán này đã giải quyết được phần lớn các mâu thuẫn và dung hóa được quyền lợi của nhà xuất khẩu và nhập khẩu.

3. Nội dung cơ bản của thư tín dụng

– Số hiệu của L/C: Mỗi L/C đều được đánh số nhằm tạo điều kiện thuận tiện trong việc quản ý và sử dụng thư tín dụng. Trong quá trình thực hiện, số hiệu này cũng phải được thể hiện trên tất cả các chứng từ của bộ chứng từ thanh toán.

– Địa điểm mở L/C: là nơi mà ngân hàng phát hành L/C viết cam kết trả tiền cho người thụ hưởng. Nếu trong L/C không dẫn chiếu luật áp dụng thì địa điểm mở L/C là căn cứ quan trọng trong việc vận dụng luật để giải quyết tranh chấp phát sinh liên quan đến L/C

– Ngày mở L/C: Là ngày ngân hàng phát hành L/C viết cam kết trả tiền cho người thụ hưởng, đồng thời cũng chính là ngày bắt đầu tính thời hạn hiệu lực của L/C. Căn cứ vào ngày mở L/C người xuất khẩu có thể biết được người nhập khẩu có mở L/C theo đúng thời hạn đã quy định trong hợp đồng không.

– Loại thư tín dụng: Có nhiều loại L/C được áp dụng trong thanh toán thương mại quốc tế. Mỗi loại L/C đều có tính chất nội dung khác nhau, quyền lợi và nghĩa vụ của những người liên quan cũng khác nhau. Do đó khi mở L/C người mở cần phải xác định rõ loại L/C cần mở. Theo UCP 600 nếu L/C không ghi loại gì thì được coi là L/C không hủy ngang.

– Những người có liên quan đến thư tín dụng: bao gồm tên, địa chỉ người yêu cầu mở L/C, người thụ hưởng L/C, ngân hàng phát hành L/C, ngân hàng thông báo L/C và các ngân hàng khác (nếu có): ngân hàng xác nhận, ngân hàng thanh toán, ngân hàng chiết khấu…

– Thời hạn hiệu lực: Thời hạn hiệu lực của L/C được tính từ ngày mở L/C đến ngày hết hiệu lực – là thời hạn mà ngân hàng mở L/C cam kết trả tiền cho người thụ hưởng nếu người này xuất trình được bộ chứng từ phù hợp với quy định của L/C. Do đó, để được trả tiền, người thụ hưởng phải xuất trình chứng từ trong thời hạn hiệu lực của L/C, ngày L/C hết hiệu lực cũng được coi như ngày hết hạn xuất trình. Tuy vậy, điều 14, UCP 600 cũng quy định việc xuất trình chứng từ vận tải không được chậm hơn 21 ngày dương lịch sau ngày giao hàng quy định, nhưng trong bất kỳ trường hợp nào cũng không muộn hơn ngày hết hạn L/C.

Để thuận tiện cho người xuất khẩu và nhập khẩu trong việc giao hàng và xuất trình chứng từ, thời hạn hiệu lực của L/C phải được xác định một cách hợp lý thỏa mãn nguyên tắc sau:

+ Thời hạn giao hàng phải nằm trong thời hạn hiệu lực và không trùng với ngày hết hiệu lực của L/C

+ Ngày phát hành L/C phải trước ngày giao hàng một thời gian hợp lý, không trùng với ngày giao hàng để đảm bảo người xuất khẩu có đủ thời gian cần thiết hoàn thành việc giao hàng đúng hạn

+ Ngày hết hiệu lực phải sau ngày giao hàng một thời gian hợp lý để người xuất khẩu có thể hoàn tất chứng từ chuyển đến nơi thư tín dụng hết hiệu lực.

– Thời hạn giao hàng: là thời hạn quy định nhà xuất khẩu phải giao hàng cho nhà nhập khẩu kể từ khi L/C có hiệu lực. Thời hạn giao hàng được ghi rõ trong L/C và cũng được quy định rõ trong hợp đồng thương mại.

– Trị giá của thư tín dụng: Là số tiền ngân hàng phát hành L/C cam kết thanh toán cho người thụ hưởng. Số tiền của L/C vừa được ghi bằng số, vừa được ghi bằng chữ và thống nhất với nhau. Tên của đơn vị tiền tệ sử dụng được ghi rõ ràng theo ký hiệu tiền tệ ISO.

Ngân hàng mở L/C chỉ chấp nhận trả tiền nếu nhà xuất khẩu giao hàng có giá trị khớp với giá trị trên L/C. Do vậy, để hạn chế rủi ro cho nhà xuất khẩu khi thanh toán, số tiền của L/C thường không ghi dưới dạng số tuyệt đối mà thường sử dụng các cụm từ như: khoảng, ước chừng, không vượt quá

Theo UCP 600 các từ “khoảng”, “ước chừng” sử dụng có liên quan đến số tiền của L/C hoặc số lượng hoặc đơn giá ghi trong L/C phải được hiểu là cho phép một dung sai 10% hơn hoặc kém số tiền hoặc số lượng hoặc đơn giá được nói đến. Ngoài ra, một dung sai 5% hơn hoặc kém về số lượng hàng hóa là được phép mễn là L/C không quy định số lượng tính bằng một số đơn vị bao, kiện, chiếc … và tổng số tiền thanh toán không vượt quá số tiền của L/C.

– Các quy định về bộ chứng từ thanh toán:

Chứng từ thanh toán là căn cứ quan trọng để ngân hàng trả tiền cho nhà xuất khẩu, vì vậy, L/C thường phải xác định rõ các vấn đề sau:

+ Các loại chứng từ phải xuất trình: Tùy thuộc quy định cụ thể của L/C, bộ chứng từ thanh toán có thể đơn giản hay phức tạp. Các loại chứng từ thông dụng nhất gồm: Hối phiếu, Hóa đơn thương mại, chứng từ vận tải, chứng từ bảo hiểm, chứng nhận xuất xứ, Chứng thư giám định số lượng, chất lượng.

+ Số lượng chứng từ của mỗi loại: Mỗi chứng từ có thẻ phải xuất trình một hoặc nhều bản tùy tính chất và đặc điểm của từng loại chứng từ. Tuy nhiên, theo điều 17, UCP 600 ít nhất một bản gốc của mỗi chứng từ quy định trong L/C phải được xuất trình. Nếu L/C yêu cầu xuất trình các bản sao của chứng từ thì xuất trình bản gốc hay bản sao đều được phép.

+ Yêu cầu về việc ký phát từng loại chứng từ chẳng hạn ai ký phát? ký phát cho ai?

Các chứng từ thanh toán đòi hỏi phải đảm bảo được các yêu cầu đầy đủ, hoàn bị về hình thức và không mâu thuẫn nhau.

– Cam kết trả tiền của ngân hàng: Đây là nội dung quan trọng nhất của L/C, là sự đảm bảo của ngân hàng phát hành L/C đối với nhà xuất khẩu về việc trả tiền cho nhà xuất khẩu nếu nhà xuất khẩu hoàn thành việc giao hàng và xuất trình bộ chứng từ hù hợp với quy định của L/C. Đây là nội dung ràng buộc trách nhiệm của ngân hàng mở L/C đối với L/C mà mình đã mở.

– Dẫn chiếu UCP áp dụng: Tí dụng chứng từ là phương thức thanh toán quốc tế được chỉ dẫn thực hành bở “Quy tắc và thực hành thống nhất về tín dụng chứng từ”. Kể từ khi phát hành lần đầu tiên, bản quy tắc đã qua nhiều lần sửa đổi, tuy vậy, tất cả các bản UCP đã ban hành đều vẫn có hiệu lực thi hành. Đây là tập quán quốc tế mang tính tùy ý và đồng thuận, do vậy, việc áp dụng bản nào trong thanh toán là do các bên tùy ý lựa chọn mà không bắt buộc.

Tuy nhiên, trong trường hợp đồng thuận áp dụng cần phải dẫn chiều vào L/C. Ngoài ra nếu các bên liên quan không muốn quá ràng buộc vào các điều khoản của UCP có thể đưa ra thỏa thuận khác với quy định của UCP như: thỏa thuận trái với quy định của UCP, cho phép đồng thuận khác hoặc không áp dụng một vài điều khoản của UCP… nhưng các thỏa thuận đó cũng phải được thể hiện trong L/C.

4. Các loại thư tín dụng trong thương mại

Căn cứ vào tính chất L/C:

– Thư tín dụng không thể hủy ngang (Irrevocable letter of credit):

Là loại thư tín dụng chỉ được điều chỉnh hay hủy bỏ khi được sự đồng ý của tất cả các bên liên quan (người yêu cầu, ngân hàng mở L/C, người thụ hưởng L/C và ngân hàng xác nhận nếu có).

L/C không thể hủy ngang là một sự cam kết trả tiền rõ ràng của ngân hàng phát hành đối với người hưởng lơi. Vì vậy, L/C này được áp dụng rộng rãi nhất trong thanh toán quốc tế, là loại L/C cơ bản nhất

Khi sử dụng loại L/C không thể hủy ngang cần chú ý những điểm sau đây:

- Theo UCP 600, một L/C khi đã được một ngân hàng phát hành thì đương nhiên nó sẽ là IRREVOCABLE L/C, dù cho trong nội dung L/C không có thể hiện là loại không thể hủy bỏ.

- Thời gian không thể hủy bỏ L/C là thời hạn hiệu lực của L/C.

- Muốn hủy bỏ, bổ sung hoặc sửa đổi nội dung L/C thì phải tiến hành tu chỉnh L/C. Quy tắc của tu chỉnh như sau:

+ Thông qua ngân hàng thông báo và phải được đồng ý của ngân hàng phát hành.

+Hiệu lực của tu chỉnh L/C tính từ ngày tu chỉnh ghi trên L/C.

+ Chấp nhận tu chỉnh từng phần sẽ được coi như từ chối tu chỉnh.

+ Phí tu chỉnh do người đề nghị tu chỉnh gánh chịu.

– Thư tín dụng có thể hủy ngang (Revocable L/C):

Là loại thư tín dụng mà sau khi được mở thì tổ chức nhập khẩu có thể sửa đổi, bổ sung hoặc hủy bỏ bất cứ lúc nào mà không cần báo trước cho người hưởng lợi L/C. Việc hủy ngang chỉ có hiệu lực khi người thụ hưởng chưa xuất trình bộ chứng từ tại ngân hàng chỉ định thanh toán.

Trong thực tế loại L/C này hầu như không được sử dụng vì người thụ hưởng không được đảm bảo quyền lợi, không thể biết được vào thời điểm nào L/C hết hiệu lực.

Phân loại theo thời gian thanh toán:

– Thư tín dụng trả ngay (L/C at sight):

Là loại thư tín dụng trong đó người xuất khẩu sẽ được thanh toán ngay khi xuất trình các chứng từ phù hợp với điều khoản quy định trong Thư tín dụng tại ngân hàng chỉ định thanh toán. Trong trường hợp này người xuất khẩu sẽ ký phát hối phiếu trả ngay để yêu cầu thanh toán.

– Thư tín dụng trả chậm (Deffered payment L/C):

Là loại thư tín dụng không hủy ngang trong đó quy định ngân hàng mở L/C cam kết với người hưởng lợi sẽ thanh toán toàn bộ số tiền L/C vào thời hạn cụ thể trong tương lai ghi trên L/C sau khi nhận được chứng từ và không cần hối phiếu. Khi chỉ định một ngân hàng thanh toán trả chậm, ngân hàng phát hành cho phép ngân hàng đó thực hiện thanh toán bộ chứng từ được xuất trình phù hợp với quy định trong Thư tín dụng vào một thời điểm xác định trong tương lai đã nêu trong thư tín dụng. Đồng thời, ngân hàng phát hành cũng cam kết bồi hoàn cho ngân hàng thanh toán đúng thời hạn.

Ngoài ra còn một số loại L/C khác như sau:

Thư tín dụng xác nhận (Confirmed L/C) là loại thư tín dụng không thể hủy bỏ được một ngân hàng khác xác nhận trả tiền theo yêu cầu của ngân hàng phát hành. L/C loại này đã được hai ngân hàng cùng cam kết trả tiền cho người hưởng lợi, do vậy độ an toàn trong thanh toán rất cao.

Theo quy định của UCP 600, trách nhiệm của ngân hàng xác nhận giống như trách nhiệm của ngân hàng phát hành, do đó ngân hàng phát hành phải trả thủ tục phí xác nhận, có khi còn phải đặt cọc tiền tới 100% trị giá L/C tại ngân hàng xác nhận (full-cash cover).

Ngân hàng xác nhận là một ngân hàng khác, ngân hàng này có thể ở nước thứ ba, cũng có thể là ngân hàng khác ở nước người hưởng lợi L/C, trong nhiều trường hợp, có thể là ngân hàng thông báo L/C.

Mọi tu chỉnh L/C xác nhận đều phải có sự đồng thuận của ngân hàng xác nhận thì sự tu chỉnh mới có giá trị thực hiện.

Thư tín dụng miễn truy đòi (Irrevocable without recourse L/C)là loại L/C sau khi người hưởng lợi đã được trả tiền thì ngân hàng phát hành không còn quyền đòi lại tiền người hưởng lợi trong bất cứ trường hợp nào.

Khi dùng loại L/C này người hưởng lợi phải ghi lên hối phiếu câu ‘Miễn truy đòi lại người ký phát’ (Without recourse to drawer) và trong L/C cũng phải ghi như vậy. L/C miễn truy đòi cũng được sử dụng rộng rãi trong thanh toán quốc tế.

Thư tín dụng chuyển nhượng (Transferable L/C) là thư tín dụng trong đó quy định quyền của người hưởng lợi thứ nhất có thể yêu cầu ngân hàng phát hành chuyển nhượng toàn bộ hay một phần quyền thực hiện L/C cho một hay nhiều người khác. L/C chuyển nhượng chỉ được chuyển nhượng một lần. Chi phí chuyển nhượng thường do người hưởng lợi đầu tiên chịu.

Khi sử dụng loại L/C chuyển nhượng cần chú ý những điểm sau đây:

- Người hưởng lợi thứ nhất ra lệnh cho ngân hàng phát hành hoặc ngân hàng chỉ định chuyển nhượng L/C bằng Đơn yêu cầu chuyển nhượng.

- Hình thức chuyển nhượng L/C:

- Ngân hàng chuyển nhượng phát hành một L/C chuyển nhượng mới trên cơ sở kết hợp L/C chuyển nhượng gốc và đơn yêu cầu chuyển nhượng L/C.

- Ngân hàng chuyển nguyên L/C chuyển nhượng gốc kèm với đơn yêu cầu chuyển nhượng cho người hưởng lợi kế tiếp.

- Hai mô hình chuyển nhượng L/C thông dụng:

- Chuyển nhượng L/C tại nước người hưởng lợi: Người hưởng lợi L/C thứ nhất ra lệnh cho ngân hàng phát hành chuyển nhượng L/C cho một hay nhiều người ở cùng nước với anh ta. Những người hưởng lợi kế tiếp gọi là người hưởng lợi thứ hai.

- Chuyển nhượng L/C qua nước thứ ba

-

2. Lệnh chuyển nhượng L/C.

3. Giao hàng

4. Xuất trình chứng từ đòi tiền.

- Người hưởng lợi thứ hai không được phép chuyển nhượng L/C cho một người khác, nhưng được phép tái chuyển nhượng L/C cho người hưởng lợi thứ nhất, nếu như mình không có khả năng thực hiện được L/C.

- Chuyển nhượng có cho phép tu chỉnh hay không, nếu có cần quy định rõ trong lệnh chuyển nhượng.

- Quy định rõ ngân hàng nào được quyền chuyển nhượng L/C.

- Người hưởng lợi thứ nhất phải dành quyền thay thế chứng từ để hoàn chỉnh chứng từ theo yêu cầu của L/C chuyển nhượng gốc. Chứng từ thay thế là hóa đơn và hối phiếu.

- L/C chuyển nhượng gốc cần có những quy định sau đây thì mới có thể vận hành L/C chuyển nhượng thuận lợi:

- Cho phép giao hàng từng phần (Partial shipment allowed)

- Chấp nhận thanh toán các chứng từ do bên thứ ba cấp (Third party documents are acceptable)

- Chứng từ đến chậm cũng chấp nhận (Stale documents are acceptable)

Thư tín dụng tuần hoàn cần ghi rõ ngày hết hiệu lực cuối cùng và số lần tuần hoàn căn cứ vào thời hạn hiệu lực trong mỗi lần tuần hoàn thì phải ghi rõ có cho phép số dư của L/C trước cộng dồn vào những L/C kế tiếp hay không, nếu không cho phép thì gọi nó là L/C tuần hòa không tích lũy (non-cumulative revolving L/C), nếu cho phép thì gọi nó là tuần hoàn tích lũy (cumulative revolving L/C).

Có ba cách tuần hoàn: tuần hoàn tự động, tuần hoàn bán tự động và tuần hoàn hạn chế.

+ Tuần hoàn tự động: tức là L/C tự động có giá trị như cũ, không cần có sự thông báo của ngân hàng phát hành L/C cho người hưởng lợi.

+ tuần hoàn hạn chế: tức là chỉ khi nào ngân hàng phát hành L/C thông báo cho người hưởng lợi thì L/C kế tiếp mới có giá trị hiệu lực.

+ Tuần hoàn bán tự động: tức là sau khi L/C trước sử dụng xong, nếu sau một vài ngày mà ngân hàng phát hành L/C không có ý kiến gìvề L/C kế tiếp thì nó lại tự động có giá trị như cũ.

Khi tiến hành tu chỉnh L/C tuần hoàn, cẩn phải tuyên bố rõ ràng nội dung tu chỉnh có giá trị tuần hoàn hay không, hay chỉ có giá trị cho một lần tu chỉnh.

Thư tín dụng tuần hoàn thường được dùng khi các bên tin cậy lẫn nhau, mua hàng thường xuyên, định kỳ, khối lượng lớn và trong thời hạn dài và hàng hóa phải đồng nhất về chủng loại, phẩm chất, cách đóng gói bao bì.

Thư tín dụng giáp lưng ( Back to back L/C )

Người hưởng lợi dùng L/C như là một tài sản thế chấp để yêu cầu phát hành một L/C khác cho người hưởng lợi khác hưởng, L/C phát hành sau gọi là L/C giáp lưng.

Về đại thể L/C gốc Và L/C giáp lưng giống nhau, nhưng xét riêng, chúng có những điểm cần phân biệt:

– Hai L/C gốc và giáp lưng là hoàn toàn độc lập với nhau.

– Số chứng từ của L/C giáp lưng phải nhiều hơn L/C gốc.

– Số tiền L/C giáp lưng phải nhỏhơn L/C gốc, khoản chênh lệch này do người trung gian hưởng dùng để chi trả phí mở L/C giáp lưng và phần hoa hồng hoặc ăn chênh lệch giá của họ.

– Thời hạn giao hàng của L/C giáp lưng phải sớm hơn L/C gốc.

Nghiệp vụ thư tín dụng giáp lưng rất phức tạp, đòi hỏi phải có sự kết hợp khéo léo và chính xác các điều kiện của L/C gốc với L/C giáp lưng, nhất là các vấn đề có liên quan đến vận tải, bảo hiểm, mô tả hàng hóa và các chứng từ hàng hóa khác.

L/C giáp lưng dùng trong mua bán thông qua trung gian khi mà người trung gian không muốn sử dụng L/C chuyển nhượng, bởi vì họ không muốnlộ bí mật khách hàng của họ.

Thư tín dụng đối ứng (Reciprocal L/C) là loại thư tín dụng chỉ bắt đầu có hiệu lực khi thư tín dụng kia đối ứng với nó đã mở ra. Trong L/C ban đầu thường phải ghi: “L/C này chỉ có giá trị khi người hưởng lợi đã mở lại một L/C khác đối ứng với nó để cho người mở L/C này hưởng” và trong L/C đối ứng phải ghi câu: “L/C này đối ứng với L/C số… mở ngày… qua ngân hàng…”.

Thư tín dụng đối ứng thường được sử dụng trong mua bán hàng đổi hàng (barter), ngoài ra không loại trừ khả năng dùng trong gia công xuất khẩu. Tuy nhiên, việc sử dụng trong gia công có nhiều phức tạp.

Thư tín dụng thanh toán dần dần về sau (Deferred payment L/C) là loại thư tín dụng không thể hủy bỏ, trong đó ngân hàng phát hành L/C cam kết với người hưởng lợi sẽ thanh toán dần dần toàn bộ số tiền của L/C trong những thời hạn quy định rõ trong L/C đó. Đây là một loại L/C trả chậm từng phần.

Thư tín dụng điều khoản đỏ (Red Clause L/C) là loại L/C ứng trước một phần tiền cho người hưởng lợi L/C trước khi giao hàng. Ngân hàng phát hành L/C điều khoản đỏ quy định, người hưởng lợi L/C trước ngày giao hàng X ngày được quyền ký phát một hối phiếu trơn đòi tiền ngân hàng phát hành kèm với một L/G của ngân hàng cam kết hoàn trả tiền ứng trước nếu không thực hiện L/C điều khoản đỏ hoặc một L/C dự phòng hoặc một hối phiếu nhận nợ có ký bảo lãnh của ngân hàng.

Tên của L/C điều khoản đỏ có thể khác nhau, nhưng cùng một nội dung như trên. Ví dụ: Advance L/C. Anticipatory L/C…

Gọi là “Thư tín dụng điều khoản đỏ” bởi vì trong nội dung L/C có một điều khoản ứng trước tiền in bằng mực đỏ. Ngày nay, người ta thay điều khoản in bằng mực đỏ bằng dòng chữ in nghiêng và đậm.

5. Các chủ thể tham gia thanh toán L/C

Trong thanh toán quốc tế theo phương thức tín dụng chứng từ thường có các chủ thể tham gia như sau:

- Người yêu cầu mở thư tín dụng (Applicant)

- Người hưởng lợi thư tín dụng (Beneficiary)

- Ngân hàng mở thư tín dụng (Issuing Bank)

Quyền và nghĩa vụ chủ yếu của ngân hàng này như sau:

- Căn cứ vào đơn xin mở L/C của người nhập khẩu để phát hành L/C và tìm cách thông báo L/C đó cùng với việc gửi bản gốc L/C cho người xuất khẩu.

- Sửa đổi, bổ sung những yêu cầu của người xin mở L/C của người xuất khẩu đối với L/C đã được mở nếu có sự đồng ý của họ.

- Kiểm tra chứng từ của người xuất khẩu gửi đến, nếu xét thấy những chứng từ đó phù hợp với những điều quy định trong L/C và không mâu thuẫn lẫn nhau thì trả tiền cho người xuất khẩu và đòi lại tiền người nhập khẩu, ngược lại thì từ chối thanh toán. Khi kiểm tra chứng từ của người xuất khẩu gửi đến, ngân hàng chỉ chịu trách nhiệm kiểm tra ‘bề ngoài’ của chứng từ xem có phù hợp với L/C hay không, chứ không chịu trách nhiệm về kiểm tra tính chất pháp lý của chứng từ, tính chất xác thực của chứng từ… Mọi sự tranh chấp về tính chất ‘bên trong’ của chứng từ là do người nhập khẩu và người xuất khẩu tự giải quyết.

- Ngân hàng được miễn trách trong trường hợp ngân hàng rơi vào đúng các trường hợp bất khả kháng như chiến tranh, đình công, nổi loạn, khởi nghĩa, lụt lội, động đất, hỏa hoạn… Nếu L/C hết hạn giữa lúc đó, ngân hàng cũng không chịu trách nhiệm thanh toán những bộ chứng từ gửi đến vào dịp đó, trừ khi đã có những quy định dự phòng.

- Mọi hậu quả sinh ra do lỗi của mình, ngân hàng mở L/C phải chịu trách nhiệm. Ngân hàng được hưởng thủ tục phí nhất định.

- Ngân hàng thông báo thư tín dụng (Advising Bank)

Ngân hàng thông báo có quyền lợi và nghĩa vụ chủ yếu như sau:

- Khi nhận được điện thông báo L/C của ngân hàng mở L/C, ngân hàng này sẽ chuyển toàn bộ nội dungL/C đã nhận được cho người xuất khẩu dưới hình thức văn bản.

- Ngân hàng thông báo chỉ chịu trách nhiệm chuyển nguyên văn bức điện đó, chứ không chịu trách nhiệm phải dịch, diễn giải các từ chuyên môn ra tiếng địa phương. Nếu ngân hàng thông báo sai những nội dung điện đã nhận được thì ngân hàng phải chịu trách nhiệm.

- Khi nhận được bộ chứng từ của người xuất khẩu chuyển tới, ngân hàng phải chuyển ngay và nguyên vẹn bộ chứng từ đó tới ngân hàng mở L/C.

- Ngân hàng thanh toán, chiết khấu, chấp nhận (Paying/Negotiating/Accepting bank)

- Ngân hàng bồi hoàn (Reimbursement Bank)

- Ngân hàng xác nhận (Confirming Bank)

6.Ưu nhược điểm của phương thức thanh toán L/C

Ưu điểm của phương thức thanh toán L/C:

Với người nhập khẩu: L/C là công cụ giúp người nhập khẩu yêu cầu người xuất khẩu thực hiện nghiêm chỉnh hợp đồng ký kết các điều kiện về hàng hóa, thời hạn giao hàng, chứng từ ..

Với người xuất khẩu: Thanh toán được đảm bảo qua ngân hàng

Nhược điểm của phương thức thanh toán L/C:

+ Quy trình thanh toán rất tỷ mỷ, máy móc, các bên tiến hành đều rất thận trọng trong khâu lập và kiểm tra chứng từ

+ Với các công ty nhỏ thì chi phí L/C cao so với TT và thủ tục phức tạp hơn nhiều; nhân viên kế toán không có kinh nghiệm có dẫn đến phải tu chỉnh LC

+ Thời gian nhận chứng từ: đây vừa là ưu điểm ở khía cạnh với phương thức thanh toán L/C, người xuất khẩu sẽ trong thời gian nhanh nhất có thể cung cấp bộ chứng từ xuất khẩu để nhận tiền và rất phù hợp với những tuyến giao dịch xa nhưng với những tuyến nhập khẩu gần như Trung Quốc, Asean về Việt Nam thì bộ chứng từ qua L/C thông thường đến chậm hơn so với hàng, gây ra sự chậm chễ trong việc thông quan

Tài liệu tham khảo và dẫn chiếu trong bài viết:

- Giáo trình Quản trị tác nghiệp thương mại quốc tế – Học viện Tài chính

- Giáo trình nghiệp vụ ngoại thương – Đại học Kinh tế Quốc dân

- Giáo trình thanh toán quốc tế – Đại học Ngoại thương

- Các văn bản pháp quy về thủ tục hải quan hiện hành

Quan tâm nhiều

Bộ chứng từ thanh toán quốc tế mặt hàng gạo

- Thread starter Oscar Le

- Ngày gửi

Anh chị giúp em bài tập tình huống về thanh toán...

- Thread starter bacduong0508

- Ngày gửi

BÀI TẬP TRẮC NGHIỆM THANH TOÁN QUỐC TẾ

- Thread starter Chaien

- Ngày gửi

CÂU HỎI TRẮC NGHIỆM MÔN THANH TOÁN QUỐC TẾ

- Thread starter Chaien

- Ngày gửi

Phân tích ưu và nhược điểm của phương thức nhờ thu

- Thread starter Vi Trần

- Ngày gửi

D

Điểm chú ý khi làm bộ chứng từ xuất khẩu

- Thread starter diemthuy

- Ngày gửi

.jpg)